금융당국·산은 실사보고서 공개

채무 재조정땐 원금 절반 손실P플랜 실행땐 1조원 추가 부담

국민연금 오늘 투자관리위 개최

‘절반이라도 건질 것인가, 추가 부담을 하느니 차라리 지금 접을 것인가.’

30일 금융권에 따르면 대우조선 주채권 은행인 산업은행과 금융 당국은 회계법인(삼정KPMG)의 대우조선 실사보고서를 공개했다. 대우조선의 재무제표가 확정되는 대로 31일쯤 최종 실사보고서 요약본을 각 채권 기관에 보낼 예정이다. 회사 영업기밀 등이 들어 있는 만큼 일단 요약본을 제공하되 채권 기관이 원하면 원본을 통째 제공할 방침이다.

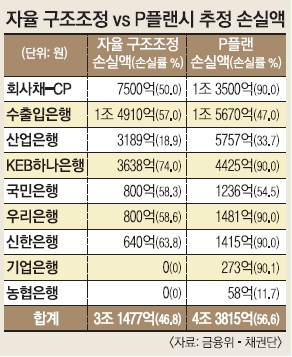

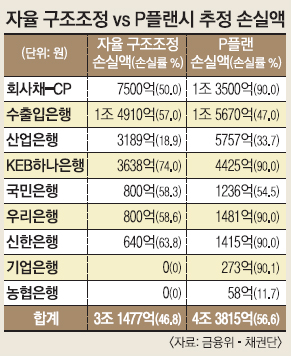

지금 상태에서 자율 채무조정이 성사되면 채권자들이 건질 수 있는 원금 회수율은 53.2% 수준이다. P플랜에 돌입하면 회수율은 43.4%로 떨어져 1조 2338억원을 더 손해 보게 된다. 특히 1조 5000억원어치의 회사채와 기업어음(CP)을 보유한 사채권자들은 채무 재조정 때는 7500억원을 떼이지만 P플랜 때는 거의 전액인 1조 3500억원을 떼이게 돼 손실액이 6000억원 더 불어난다. 은행들도 P플랜 시 선수금환급보증(RG) 요청이 늘어날 수밖에 없어 손실이 그만큼 커질 것이라는 분석이다. 시중은행들은 대부분 채무 재조정에 동참할 것으로 보이지만 선뜻 결론을 내리지는 못하고 있다. 한 시중은행의 대우조선 담당 임원은 “지금 지원했다가 2~3년 뒤 살아나지 못하면 담당자로서 책임을 피할 수가 없다”면서 “최종 실사보고서를 자세히 살펴본 뒤 판단하겠다”고 말했다. 또 다른 시중은행 고위 관계자는 “국가 경제에 미칠 충격 등을 감안하면 채무 재조정이 불가피해 보인다”면서도 “다만 정부가 손실 추정액을 너무 크게 잡고 있는 것 같다”고 지적했다. 손실액이 클수록 채권기관이 책임져야 하는 고통 분담액이 늘게 된다.

실사 법인은 대우조선의 자금 부족 규모를 5조 1000억원으로 추산했다. 올해 수주가 회사 측이 제시한 55억 달러보다 훨씬 적은 20억 달러에 그칠 것으로 전제해서다. 내년 수주액도 54억 달러에 불과할 것으로 봤다. 금융 당국과 산은은 채무 재조정을 통해 회사채와 기업어음(CP) 만기가 연장되면 1조 5500억원의 부담이 줄 것으로 보고 있다. 채권 이자율도 3%대에서 1%로 낮춰 이자비용 3000억원을 절감한다는 계산이다. 여기에 2015년 10월 지원을 결정한 4조 2000억원 중 아직 쓰지 않고 남아 있는 4000억원을 보태면 2조 2000억원의 충당이 가능해진다. 따라서 2조 9000억원만 신규 지원하면 대우조선이 위기를 넘길 수 있다는 게 금융위원회의 설명이다.

최대 사채권자인 국민연금은 최종 실사보고서를 토대로 31일 투자관리위원회를 열어 대우조선 문제를 논의할 예정이다.

신융아 기자 yashin@seoul.co.kr

2017-03-31 20면