A씨의 자녀 B씨는 결혼을 앞두고 매매로 신혼집을 취득할 계획이다. 주택 취득자금의 일부를 증여하려는 A씨는 B씨의 증여세 부담을 줄일 방법이 있는지 궁금하다.

증여자와 증여받는 사람(수증자)의 관계에 따라 공제 한도가 다르다. 배우자로부터 증여받는 경우 10년간 6억원, 성인이 직계존속으로부터 증여받는 경우 10년간 5000만원 그리고 기타 친족으로부터 증여받는 경우 10년간 1000만원까지 증여세가 적용되지 않는다. 혼인하거나 출산한 경우 직계존속으로부터 증여받을 때 증여세가 최대 1억원까지 공제되는 ‘혼인·출산 증여공제’는 올해부터 시행됐다.

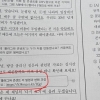

증여공제 금액을 초과하는 부분은 과세 대상이다. 과세표준을 기준으로 ▲1억원 이하는 10% ▲1억원 초과~5억원은 20% ▲5억원 초과~10억원은 30% ▲10억원 초과~30억원은 40% ▲30억원 초과분은 50% 세율이 적용된다.

동일인으로부터 10년 이내 증여받은 금액을 합산해 세율이 적용된다. 증여하는 사람이 직계존속인 경우 그 직계존속의 배우자도 포함한다. 즉, 아버지와 어머니로부터 각각 증여받는 경우 증여재산을 합산해 증여세 세율이 적용된다. 반면 아버지와 할아버지는 합산 대상에 해당하지 않고, 신랑을 기준으로 직계존속이 아닌 장인과 장모는 증여금도 합산하지 않는다.

최근 10년 내 증여받은 적이 없는 B씨가 A씨로부터 4억 6000만원을 증여받는다면 증여공제 5000만원과 혼인 공제 1억원을 차감한 3억 1000만원이 증여세 과세표준이 된다. 1억원 이하는 10% 증여세율이 적용돼 1000만원, 1억원 초과인 2억 1000만원에 대해서는 20%가 적용돼 4200만원이다. 이때 B씨의 총증여세는 5200만원이다.

가족들에게 나눠 받는다면 증여세를 많이 줄일 수 있다. A씨로부터 2억 5000만원, 장인으로부터 1억 1000만원, 장모로부터 1억원을 받으면 실상 각각 1억원만 증여 대상이 된다. A씨의 증여 금액은 증여공제 5000만원, 혼인 공제 1억원을 차감해 1억원만 대상이다. 기타 친족인 장인의 증여금도 1000만원을 차감한 1억원이 과세표준이다. 장모는 이미 기타 친족 공제를 적용받았기에 1억원이 그대로 적용된다.

모두 합하면 B씨가 내야 하는 증여세는 1000만원씩 총 3000만원이다. A씨에게서만 받을 때보다 증여세가 40% 넘게 줄었다. 만약 B씨의 배우자도 같은 금액을 증여받는다면 각각 3000만원을 더한 증여세 6000만원으로, 부부 합산 8억 6000만원의 자금 출처를 정당하게 마련할 수 있다.

증여자와 증여받는 사람(수증자)의 관계에 따라 공제 한도가 다르다. 배우자로부터 증여받는 경우 10년간 6억원, 성인이 직계존속으로부터 증여받는 경우 10년간 5000만원 그리고 기타 친족으로부터 증여받는 경우 10년간 1000만원까지 증여세가 적용되지 않는다. 혼인하거나 출산한 경우 직계존속으로부터 증여받을 때 증여세가 최대 1억원까지 공제되는 ‘혼인·출산 증여공제’는 올해부터 시행됐다.

증여공제 금액을 초과하는 부분은 과세 대상이다. 과세표준을 기준으로 ▲1억원 이하는 10% ▲1억원 초과~5억원은 20% ▲5억원 초과~10억원은 30% ▲10억원 초과~30억원은 40% ▲30억원 초과분은 50% 세율이 적용된다.

동일인으로부터 10년 이내 증여받은 금액을 합산해 세율이 적용된다. 증여하는 사람이 직계존속인 경우 그 직계존속의 배우자도 포함한다. 즉, 아버지와 어머니로부터 각각 증여받는 경우 증여재산을 합산해 증여세 세율이 적용된다. 반면 아버지와 할아버지는 합산 대상에 해당하지 않고, 신랑을 기준으로 직계존속이 아닌 장인과 장모는 증여금도 합산하지 않는다.

최근 10년 내 증여받은 적이 없는 B씨가 A씨로부터 4억 6000만원을 증여받는다면 증여공제 5000만원과 혼인 공제 1억원을 차감한 3억 1000만원이 증여세 과세표준이 된다. 1억원 이하는 10% 증여세율이 적용돼 1000만원, 1억원 초과인 2억 1000만원에 대해서는 20%가 적용돼 4200만원이다. 이때 B씨의 총증여세는 5200만원이다.

가족들에게 나눠 받는다면 증여세를 많이 줄일 수 있다. A씨로부터 2억 5000만원, 장인으로부터 1억 1000만원, 장모로부터 1억원을 받으면 실상 각각 1억원만 증여 대상이 된다. A씨의 증여 금액은 증여공제 5000만원, 혼인 공제 1억원을 차감해 1억원만 대상이다. 기타 친족인 장인의 증여금도 1000만원을 차감한 1억원이 과세표준이다. 장모는 이미 기타 친족 공제를 적용받았기에 1억원이 그대로 적용된다.

모두 합하면 B씨가 내야 하는 증여세는 1000만원씩 총 3000만원이다. A씨에게서만 받을 때보다 증여세가 40% 넘게 줄었다. 만약 B씨의 배우자도 같은 금액을 증여받는다면 각각 3000만원을 더한 증여세 6000만원으로, 부부 합산 8억 6000만원의 자금 출처를 정당하게 마련할 수 있다.

2024-07-22 20면